Portfolio zum 12.01.2011

Das Portfolio zum 12.01.2011.

Das Portfolio zum 12.01.2011.

So das Portfolio zum 10.01.2011.

Ohne Buzzi sähe es alles sehr viel besser aus. Die größten Core-Positionen sind gefüllt. (AS-Creation wird noch ein paar Tage dauern)

Es zeigt sich wie schwierig es ist – und wie lange es dauert in manchen Aktien Positionen aufzubauen

So die erste Woche ist um:

anbei das Portfolio sortiert nach Größe der Depotposition. Die jetzt verbleibenden Aktien werden noch ein paar Wochen brauchen bis sie völlig eingesammelt sind. Wahrscheinlich geben wir die Transaktionen jetzt im Wochenrhytmus bekannt. Sonst wird es viel zu viel Arbeit 😉

Die restlichen ETF bekommen wir auch noch getauscht gegen gute Ideen!

So wir haben jetzt 50% des Depots voll.

Zusätzlich haben wir eine Spalte “DTL = Days to Liquidate” eingefügt, bei der man erkennen kann, wieviele Tage es gedauert hat die Position aufzubauen. Die grüne Markierung zeigt an, dass die Position voll ist.

edit: Medtronic schüttet heute eine Dividende von 22,5 US-Cent aus – machen 1800 Euro Dividenden.

Es wird weniger. Bei einigen Werten werden wir sicherlich noch etwas brauchen 😉

| VWAP | VWAP_VOLUME | 15% Anzahl Aktien | max. Volumen | |

|---|---|---|---|---|

| AS CREATION TAPETEN | 28.92 | 4581 | 687.15 | 19,872.38 € |

| BUZZI UNICEM SPA-RSP | 5.48 | 431287 | 64693.05 | 354,517.91 € |

| VETROPACK HOLDING AG-BR | 1890.91 | 895 | 134.25 | 253,854.67 € |

| BIJOU BRIGITTE MODI ACCESS | 112.49 | 12418 | 1862.7 | 209,535.12 € |

| KSB AG-VORZUG | 607.18 | 1151 | 172.65 | 104,829.63 € |

| FROSTA AG | 19.26 | 870 | 130.5 | 2,513.43 € |

| EVN AG | 12.22 | 124026 | 18603.9 | 227,339.66 € |

| WESTAG & GETALIT -VORZ AKT | 18.21 | 1455 | 218.25 | 3,974.33 € |

| HORNBACH BAUMARKT AG | 50.11 | 870 | 130.5 | 6,539.36 € |

| STO AG-PREFERRED | 94.87 | 933 | 139.95 | 13,277.06 € |

| APOGEE ENTERPRISES INC | 14.13 | 51102 | 7665.3 | 108,310.69 € |

| TONNELLERIE FRANCOIS FRERES | 27.82 | 1367 | 205.05 | 5,704.49 € |

| EINHELL GERMANY AG-VORZUG | 42.77 | 1277 | 191.55 | 8,192.59 € |

| WMF- WUERTTEMBERG METAL- PRF | 24.08 | 2770 | 415.5 | 10,005.24 € |

| DEGI INTERNATIONAL | 28.39 | 10268 | 1540.2 | 43,726.28 € |

| AIRE GMBH & CO KGAA | 9.37 | 6606 | 990.9 | 9,284.73 € |

| IVG FINANCE BV | 0 | 0 | 0 | 0.00 € |

| DRAEGERWERK AG& CO KGAA | 120.63 | 480 | 72 | 8,685.36 € |

Mit dem Start des Portfolios haben sich die ersten Probleme ergeben. Bei zahlreichen Werten konnten im ersten Rutsch wegen des geringen Volumens (VWAP siehe “Unsere Anlagephilosophie”) nur sehr kleine Positionen aufgebaut werden. Der Aufbau des Portfolios wird daher einige Tage in Anspruch nehmen.

Unter L/O/S wird markiert, ob es sich um eine Long, Opportunity oder Short-Position handelt. Ist das Feld farblich markiert, ist die Position voll ausgebaut.

| VWAP | VWAP VOLUME | 15% Anzahl Aktien | max. Volumen | |

|---|---|---|---|---|

| AS CREATION TAPETEN | 28.61 | 706 | 106 | 3,032.66 € |

| BUZZI UNICEM SPA-RSP | 5.46 | 189562 | 28434 | 155,249.64 € |

| VETROPACK HOLDING AG-BR | 1780.76 | 247 | 37 | 65,888.12 € |

| BIJOU BRIGITTE MODI ACCESS | 109.13 | 2464 | 370 | 40,378.10 € |

| KSB AG-VORZUG | 601.31 | 240 | 36 | 21,647.16 € |

| FROSTA AG | 19.5 | 6069 | 910 | 17,745.00 € |

| EVN AG | 12.46 | 59397 | 8910 | 111,018.60 € |

| ENSCO PLC-SPON ADR | 53.3 | 436345 | 65452 | 3,488,591.60 € |

| WESTAG & GETALIT -VORZ AKT | 18.38 | 1309 | 196 | 3,602.48 € |

| HORNBACH BAUMARKT AG | 49.51 | 683 | 102 | 5,050.02 € |

| OMV AG | 31.26 | 268552 | 40283 | 1,259,246.58 € |

| STO AG-PREFERRED | 93.5 | 3244 | 487 | 45,534.50 € |

| FORTUM OYJ | 22.59 | 1343702 | 201555 | 4,553,127.45 € |

| APOGEE ENTERPRISES INC | 13.88 | 64217 | 9633 | 133,706.04 € |

| TONNELLERIE FRANCOIS FRERES | 28.08 | 4406 | 661 | 18,560.88 € |

| MEDTRONIC INC | 37.36 | 2866222 | 429933 | 16,062,296.88 € |

| EINHELL GERMANY AG-VORZUG | 41.96 | 1101 | 165 | 6,923.40 € |

| TSAKOS ENERGY NAVIGATION LTD | 10.05 | 128182 | 19227 | 193,231.35 € |

| WMF- WUERTTEMBERG METAL- PRF | 23.07 | 11068 | 1660 | 38,296.20 € |

| BENETTON GROUP SPA | 5 | 269009 | 40351 | 201,755.00 € |

| EMAK SPA | 4.43 | 6507 | 976 | 4,323.68 € |

| DEGI INTERNATIONAL | 28.33 | 10822 | 1623 | 45,979.59 € |

| AIRE GMBH & CO KGAA | 9.44 | 1525 | 229 | 2,161.76 € |

| IVG FINANCE BV | 0 | 0 | 0 | 0.00 € |

| HT1 FUNDING GMBH | 67.08 | 85000 | 12750 | 855,270.00 € |

| DRAEGERWERK AG& CO KGAA | 117.86 | 440 | 66 | 7,778.76 € |

| NETFLIX | 177.6799 | 5683995 | 852599.25 | 151,489,749.48 € |

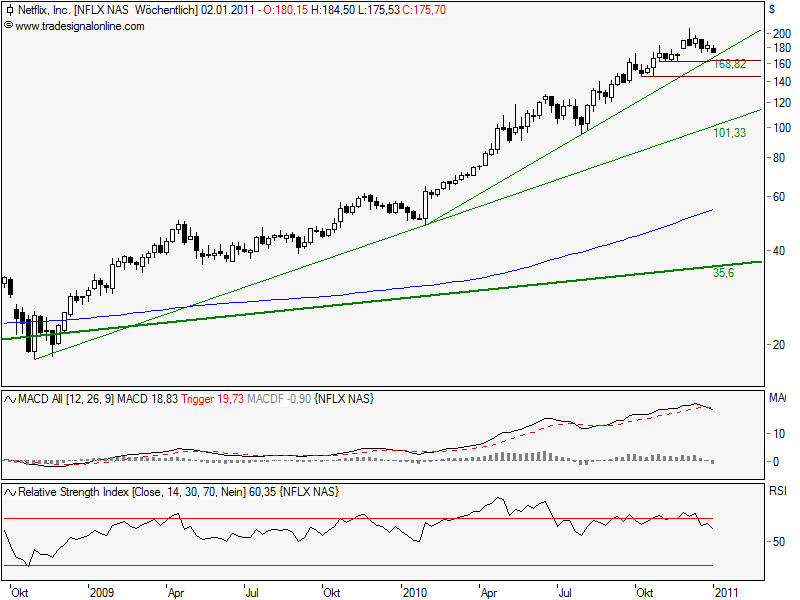

Seit ein paar Monaten hat der bekennende Valueinvestor Whitney Tilson mit seinem Hedgefonds T2 eine Short-Position bei Netflix. Netflix ist eine Internetvideothek, die DVD’s versendet und seit kurzer Zeit auch Internet-Streaming anbietet.

Netflix zählt mit einem Kursanstieg von über 200% in einem Jahr auf eine Marktkapitalisierung von aktuell rund 9 Mrd. USD zu einer der heißesten “Wachstumsstorys” in 2010.

Tilson begründet in einem sehr lesenswerten, ausführlichen Paper warum er (obwohl aktuell deutlich unter Wasser) an seiner Shortposition festhält und davon ausgeht, dass diese letztlich doch aufgehen wird.

Obwohl die Position reichlich Presse erhält (Antwort des Netflix-CEO auf Tilson; Antwort von Tilson auf die Antwort vom CEO; FAZ NET zum Thema) denken wir, dass die Argumentation schlüssig ist und die Chancen auf fallende Kurse erheblich größer sind als die Chancen steigender Kurse.

Vor dem Hintergrund stark erhöhter Kosten für den Content und einem KGV2010 von 66 ist Netflix ambitioniert bewertet. Daher nehmen wir eine kleine Shortposition 1-2% in das Depot auf. Sollte der Kurs unter 160 USD fallen überlegen wir, ob wir weiter aufstocken.

Im Chart ergeben sich mit negativem MACD erste Warnsignale für fallende Kurse.

Medtronic ist eines der größten Medizintechnikunternehmen der Welt. Bei Herzschrittmachern und Defribillatoren ist das Unternehmen mit einem Weltmarktanteil von über 50% unangefochten Marktführer. Das Unternehmen erzielt seit Jahrzehnten stetig steigende Umsätze und Gewinne. Der Aktienkurs jedoch ist seit über 10 Jahren im ständigen Sinkflug. Die Marktkapitalisierung in 2010 befindet sich bei rund 40 Mrd. USD.

Anders als der Chart suggeriert ist die Gewinn und Umsatzreihe jedoch enorm stabil.

Gewinnreihe

1999 2000 2001 2002 2003 2004 2005 2006 2007 2008 2009 2010

0.90 1.05 1.21 1.40 1.63 1.86 2.20 2.41 2.60 2.72 3.14 3.41

Auch die Dividenden steigen (einigermassen) stetig:

0.15 0.18 0.22 0.30 0.28 0.24 0.36 0.41 0.47 0.81 0.60 0.86

Sie haben auch in 2010 schon ordentlich verdient Q1-Q3: ~2,40 USD –> Guidance etwas über 3 USD für 2010.

Die Guidance für 2011 liegt bei 3,45 bis 3,55 USD.

Siehe Link:

Pro’s und Contras

Für Medtronic spricht:

+ günstiges Niveau im Vergleich zur (eigenen) historischen Bewertung

+ Zukunftsmarkt (Demographie) und Marktführer. Ein Herzschrittmacher ist ein “need” kein “want”. Egal ob so ein Gerät 2.000 oder 10.000 USD kostet – man will nicht unbedingt das zweitbeste Gerät am Markt haben…

+ aktuell ganze Branche relativ billig wg. US Gesundheitsreform

+ Sentiment bei den Analysten im Marktvergleich schlecht

Gegen Medtronic spricht

– Absolut teuer unter Substanzgesichtspunkten KBV/KUV und KGV10 etc.

– Tendenz zum “Earningsmanagement”, allerdings nicht übertrieben

– Viele Akquistionen; Goodwill.

– Large Cap, sehr gut researched, wenig Möglichkeiten hier einen Vorteil zu erlangen.

In den Jahren von 2000 bis 2009 hat sich der tangible Bookvalue (also der Buchwert ohne Goodwill aus Übernahmen) nicht sonderlich erhöht. Dies liegt vor allem daran, dass Medtronic zahlreiche kleinere und größere Akquisitionen durchgeführt hat und in großem Stil Aktien zurückgekauft hat. (Aktienrückkäufe über Buchwert mindern das Eigenkapital)

Hier Transaktionen der letzten 2 Jahre.

-Ablation 225 Mio USD

-Ardian 47 Mio USD (private Equity/Venture)

-Ventor 325 Mio USD

-Core Valve 700 Mio USD

-PreciSense (nondisclosed)

-CardioMems 22 Mio USD

-Atreo Med 7 Mio CAD

-Invatec 350 Mio USD

– Axon Systems 62 Mio USD

-ATS Medical 317 Mio USD

-Osteotech 120 Mio USD

-UltraHealthcare (non disclosed)

-Ardian 800 Mio USD (pending)

Das sind in den letzten 2 Jahren Akquisitionn für ca. 2,8 Mrd USD oder ganz grob 50% des freien Cashflows. Waren die Akquisitionen nicht werthaltig – wurde also Geld der Aktionäre verbrannt. Uns gefällt diese Tatsache nicht und erklärt auch, wieso trotz relativ hohen freien CFs die Verschuldung nicht sinkt. Oftmals gehören solche “Serial Akquirers” nicht zu den besten Anlagen.

Aktien ausstehend:

akt.: 1.073

2009: 1.119

2008: 1.124

2007: 1.143

2006: 1.155

2005: 1.210

Wir haben folgende verschiedene Szenarien:

Bestcase (50%)

Umsatzwachstum 2000 bis 2010 ~ 12% p.a.

2010-2015 ~10% p.a.

Das bedeutet –> in 2015 ~25 Mrd. USD Umsatz

Umsatzmarge (2000 bis 2010: 17,5% (steigend auf 20%) = 4,375 Mrd. Gewinn, bei 950 Mio Aktien (Aktien werden in gleichem Maße zurückgekauft) = 4,60 USD Gewinn

KGV-Multiple JNJ und Co: 13

= 60

(wobei man bei einem solchen Umsatzstrom eigentlich ein deutlich höheres Multiple erwarten könnte – aber eben nicht annehmen sollte)

Midcase (30%)

Die Netto-Umsatzmargen von verschiedenen Unternehmen in der Medizintechnikbranche in den letzten 5 Jahren waren bei zahlreichen Unternehmen ähnlich stetig.

Boston Scientific: (negativ)

St. Jude Medical: ~17%

Stryker: 16,5%

Zimmer: 17,5%

–> geht man von einem stetigen Umsatzwachstum i.H. von 7% aus. (-40% Steigerung des Gewinnwachstums), dann würden in 2015 rund 22 Mrd. USD verdient. Durch die geringeren Margen wg. Gesundheitsreform und zusätzlichem Margendruck lassen wir die Margen von diesem Jahr auch um 40% auf 12,5% im Schnitt sinken.

es folgt ein Gewinn von ~ 2,75 USD bei gleichbleibender Aktienzahl.

Ein gleichbleibende Multiples: 12 würde dann einen Kurs von 33 USD bedeuten.

Dies würde in etwa gleichbleibenden Kursen entsprechen. Die Dividende wäre die einzige Rendite die der Aktionär erhalten würde.

Badcase(20%):

Wenn man den Siemens GB vergleicht, macht Siemens im Healthcare Bereich 12.4 Mrd. EUR Umsatz und 750 Mio EUR Gewinn, das Jahr zuvor haben sie bei bei 11.8 Mrd Umsatz 1.45 Mrd. Gewinn gemacht, das ist im Schnitt 6% bzw. 12% Nettomarge.

Philips zeigt 2007-2009 10.7%, 8.1% und 7.5% Nettomargen im Healthcare geschäft aus.

Aktueller Umsatz ca. 15Mrd. USD. Nettomarge pendelt sich bei 8% ein, 5% Umsatzwachstum.

Dann wäre ich in 2015 bei ca. 19.1 Mrd Umsatz und 1.528 Mrd. Gewinn bzw. 1.42 USD pro Aktie Gewinn. Bei einem 12er Multiple ein Kurs von 17 USD.

Goodwillabschreibungen könnten das Multiple auf 10 senken: ~15 USD Kurs. Zusätzlich würden Dividenden nicht mehr ausgeschüttet – um weitere Akquisitionen zu finanzieren und das Umsatzwachstum von 5% aufrechtzuerhalten…

Mischwert: aktueller Fair Value: ~43 USD

Ein Screeningmodeel kommt auf einen fairen Wert unterhalb des aktuellen Kurses. Vorallem aber wegen extrem hohen KUV/KBV und Goodwill. Das Modell kommt mit der reinen Ertragswertspekulation – die MDT unserer Meinung nach ist – nicht so gut klar.

Nichts desto trotz nehmen wir Medtronic als eine Portfolioposition in das Depot auf. Hier muss allerdings klar sein, dass es sich eher um einen günstigen “Growth-Wert” (Mit Chance auf Bestcase) handelt – als um eine klassische Valuesituation.

Portfolio zum 31.12.2010

MMIMatze_20101230

Mit der Schlussauktion wurden drei liquide Benchmark-ETF’s gekauft um das Portfolio voll zu investieren. Mit den ersten Tagen im Jahr 2011 wird das Depot stückweise gefüllt werden. Hierzu auch die Portfolio-Regeln