Fortum – Windfall Tax und Risiken regulierter Unternehmen

Eigentlich hat unser Depotwert Fortum alles richtig gemacht: Sie produzieren Strom hauptsächlich aus kernkraftwerken und Wasserkraft, kaum CO2 Ausstoss und sollten damit ein klarer Gewinner steigender Strompreise sein, denn die Konkurrenz muss ja demnächst für CO2 Belastung mächtig zahlen.

Nix da sagt die Finnische Regierung und implementiert flux eine “Windfall Tax”.

Fortum selber ist darüber nicht gerade erfreut.

Es wird darauf hingewiesen, dass es schon inkonsequent ist, zum einen CO2 Emissionen zu besteuern, dann aber auch gleich eine Sondersteuer für CO2 freie Energiegewinnung zu implementieren:

Emissions trading is the EU’s primary means for combating climate change: it is designed to increase the cost of fossil-fuel powered generation and to benefit CO2-free generation. After 2012, power generation will not receive any free emissions allowances and all allowances will be auctioned. From this, the Finnish State is estimated collect EUR 225–600 million annually depending on the price of the allowances. This fact is ignored in the Government´s programme. In Fortum’s opinion, it is important that energy taxation supports commonly agreed energy and climate policy that also the new Finnish Government strongly endorses. The proposed windfall and uranium taxes are direct support to fossil-fuel powered generation and therefore in obvious contradiction with climate goals.

Fairerweise muss man sagen, dass eine Sondersteuer schon mal 2009/2010 diskutiert wurde und dann erstmal auf Eis gelegt wurde.

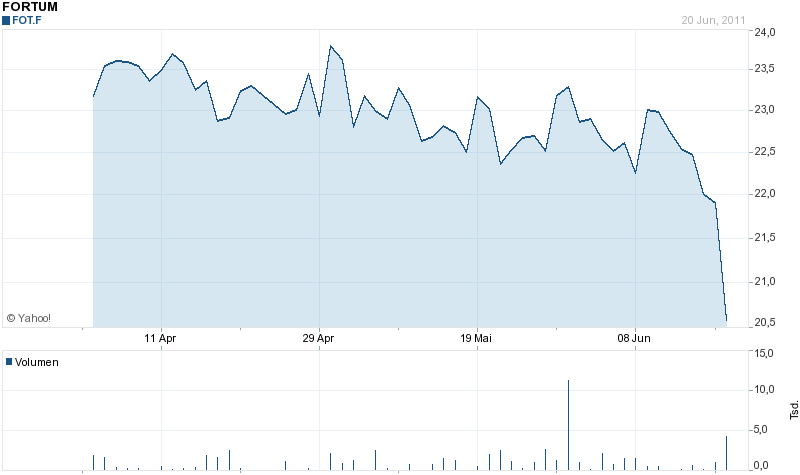

Der Fortum Kurs sah in den letzten Tagen ähnlich wie Asian Bamboo aus:

Es stellt sich die Frage, ist der Kursrückgang gerechtfertigt ?

Rechnet man mal grob mit 120 Mio. Gesamtbelastung p.a. bei Fortum wären das bei 10% Kapitalkosten ungefähr 1,2 Mrd. EUR Barwert. Bei 888 Mio Aktien entsprechen die mindesten 3-4 EUR Kursrückgang aber einem Verlust der Marketcap von um die 3 Mrd. EUR. Man könnte also von einer Überreaktion sprechen.

Generell zeigt dass aber, dass in Zeiten knappen Kassen regulierte Industrien ein beliebtes Ziel für Sondersteuern sind, so z.B. auch bei unserem Wert Magyar Telekom, wo wir die Sondersteuer allerdings zum günstigen Einstieg genutzt haben.

So etwas könnte natürlich noch in weiteren Ländern bevorstehen, gefährdet wären Versorger und TelCos z.B. in den PIIGS Staaten.

Fazit: Beim Investieren in regulierte Industrien sollte man das Risiko des Staatseingriffes nicht ausser acht lassen, momentan gilt das v.a. für Versorger und zum Teil auch für TelCos. Allerdings können Kursbewegungen aufgrund solcher Eingriffe durchaus interessante Einstiegspunkte für längerfristig orientierte Valueinvestoren darstellen.

Disclosure: Verfasser hält selber Aktien von Fortum