Da ist er endlich, der Q1 Bericht von Asian Bamboo.

Aber wenden wir uns erstmal den “nackten” Zahlen zu:

Es wurden in Q1 2011 0,62 EUR pro Aktie verdient nach “angepassten” 0,43 EUR in Q1 2010, ein satter Anstieg um 44%. Die Aktie macht einen ordentlichen Satz nach oben!

Ein schneller Blick in den Q1 Bericht 2010 zeigt, dass man eigentlich 2 “bereinigte” Ergebnise als Vergleichswert zur Auswahl hat. Einmal mit Papierprodukten, von 0,65 EUR, einmal ohne Papier, ohne Währung und ohne SAR von 0,78 EUR. Die aktuelle Zahl von 0,62 EUR scheint ohne Papier zu sein, man weiss aber nicht ob jetzt Währungen und SARs berücksichtigt sind.

Wir hatten ja in einem unserer früherer Beiträge erwähnt, dass durch die (jetzt) richtige Bilanzierung der Assets die Abschreibungen steigen und die ausgewiesene Marge zwangläufig fallen muss. Die jetzigen 36% vergleichen sich zu urspr. 45% bzw. 64% im ausgewiesenen Q1 ohne Abschreibungen.

Die Abschreibungen werden in der GuV leider nicht explizit ausgewiesen, aber in der Cashflowrechnung findet man unter “Aufwendungen aus der Abnahme langfristiger Pachtvorauszahlungen” einen Wert von 2.7 Mio EUR für Q1 2011 und 1.5 Mio EUR für Q1 2010.

Zwischenfazit 1: Die hohe ausgewiesene Steigerungsrate beim Quartalsergebnis stammt vollständig aus der nachträglichen Reduzierung des Vergleichsquartals. Wie genau das Vorjahresesergebnis adjustiert wurde ist allerdings für uns nicht direkt ersichtlich.

Ganz interessant auch die Aussagen zur Papierproduktion aus der Umsatzanalyse auf Seite 12:

Im ersten Quartal 2010 verbuchten wir aus Verkäufen von Papierprodukten Umsatzerlöse in Höhe von 2,3 Mio. EUR sowie diesbezügliche Umsatzkosten in Höhe von 2,2 Mio. EUR. Da wir diesen Geschäftszweig mittlerweile einem assoziierten Unternehmen (Haoming) zugeordnet und folglich im ersten Quartal 2011 keine Umsatzerlöse und -kosten aus den Verkäufen von Papierprodukten gebucht haben, sind Vorjahresvergleiche auf Quartalsbasis ohne Berücksichtigung dieser Posten aussagekräftiger.

Auf Seite 21 steht Folgendes:

Die im Geschäftsbericht 2010 dargestellten rechtlichen Konzern- und Organisationsstrukturen haben sich zum 31. März 2011 nicht verändert.

Wir haben weder Zeit noch Lust jetzt in IFRS Kommentaren nachzulesen, aber eine “Ausbuchung” von Umsätzen ohne Veränderung der Beteiligungsstrukturen erscheint zumindest ungewöhnlich. Für Asian Bamboo hat das natürlich den netten Nebenffekt, dass dadurch die Gesamtmarge besser aussieht weil das Papiergeschäft nicht besonders profitabel war.

Mit dem Papiergeschäft wäre die Marge (Annahme: Umsatz 2,3 Mio, 0,1 Mio Ergebnis wie 2010) nur bei (9,5+0,1)/(26.5+2.3)= 33,3%

Zwischenfazit 2: Es ist nicht wirklich nachvollziehbar, warum plötzlich ohne Änderung der Konzernstruktur das unprofitable Papiergeschäft aus den Umsätzen “verschwindet”. Dadurch verbessert sich die ausgeweisene Marge um ca. 2.7%

Die aussergewöhnliche Kreativität der Buchhaltung wird auch der Verbuchung der Investitionen für die Faserproduktion unter Beweis gestellt.

Auf Seite 14 steht dazu Folgendes:

Wir tätigten im ersten Quartal eine Vorauszahlung in Höhe von rund 5,8 Mio. EUR an Zhongzhu für den Start der Bambusfaserfertigung. Diese Vorauszahlung ist in der Bilanz in den “Sonstigen finanziellen Vermögenswerten” unter den kurzfristigen Vermögenswerten erfasst.

Das ist schon mal sehr interessant, denn eigentlich sollte eine Investition sich ja irgendwo im Anlagevermögen wieder finden und nicht in den sonstigen kurzfristigen Vermögensgegenständen. Auch steht nirgends, was denn das Investitionsvolumen insgesamt ist.

Ein kurzer Blick in den Einzelabschluss der AG zeigt auf Seite 2 einen ganz interessanten Satz:

Weitere EUR 24,0 Mio. wurden der im Berichtsjahr gegründeten Bamboo Industrial (Hong Kong) Co., Ltd. für Investitionen in die Bambusfaserproduktion als Darlehen mit einer Verzinsung von 3% p.a. und einer Laufzeit von fünf Jahren ausgereicht. Für die Gründung selbst wurden HKD 10.000 (= TEUR 1) investiert.

Daraus könnte man schliessen, dass man insgesamt 24 Mio für die Bambusfaser Produktion angesetzt hat, also noch 19 Mio EUR kommen werden.

Jetzt kommt was, was wir nicht wirklich verstehen: “Shaowu Zhongzhu” ist ja keine Tochtergesellschaft sondern “Kooperationspartner”. Im Geschäftsbericht 2010 steht dazu noch Folgendes:

Der Start des Projekts zur industriellen Fertigung von Bambusfasern ist die allerwichtigste unternehmerische Initiative seit unserem Börsengang im November 2007. Als Marktführer in der Bambusindustrie und aufgrund unserer Forschungs- und Entwicklungskapazitäten, der Partnerschaft mit Shaowu Zhongzhu, der Finanzkraft der Gesellschaft und des direkten Zugangs zu Rohstoffen sind wir für den Eintritt in diesen Geschäftszweig

gut positioniert.

In der ersten Phase, die im März 2011 bereits den ersten Output generierte, agiert Shaowu Zhongzhu als OEM Anbieter

(„Originalhersteller“/„Original Equipment Manufacturer“).

Um das jetzt also richtig zu verstehen:

Nicht Asian Bamboo selber oder eine Tochtergesellschaft baut die Anlage sondern die Firma “Shaowu Zhongzhu” ist so freundlich das zu übernehmen. Die 5,8 Mio sind auch nur eine “Vorauszahlung”, es wird nirgends erwähnt, wieviel das Projekt eigentlich kostet und ob wann und wie der Übergang stattfinden soll.

Im Geschäftsbericht 2010 auf Seite 18 findet man noch folgende Passage:

Wir haben die Produktion im März 2011 aufgenommen und planen für dieses Jahr eine Produktionsmenge von 15.000 Tonnen. Unsere jährliche Produktionskapazität wird sich schrittweise auf 50.000 Tonnen im Jahr 2012 sowie möglicherweise 100.000 Tonnen im Jahr 2013 erhöhen. Das Management der Anlieferung sowie die Logistik in Bezug auf die Bambusstämme fallen in unseren Verantwortungsbereich, und wir werden einen Großteil der Nachfrage selbst abdecken können.

Muss man das so interpretieren, dass die eigentliche Wertschöpfung beim Kooperationspartner liegt und man nur die Bambusstämme anliefert ? Die Formulierung könnte das nahe legen.

Etwas seltsam ist auch der Inhalt früherer Pressemeldungen im Zusammenhang mit dem Kooperationspartner, z..B. aus dem Jahre 2009

Demnach war der Kooperationspartner schon 2009 der größte Bambus Celluloseproduzent in China:

About Shaowu Zhongzhu:

Shaowu Zhongzhu is the largest bamboo pulp production company in China and the company is currently owned by Zhongzhu Paper Industry Group Co., Ltd., a privately owned company. Currently the annual production capacity is around 100,000 tons, which is estimated to increase to 150,000 tons by 2010. The company mainly produces high-end copy paper and pulp with bamboo as its main raw material.

Das ist schon sehr nett, dass man dann Asian Bamboo “hilft” eine Konkurrenzproduktion für das eigene (zukünftig angepeilte) Geschäft aufzubauen, aber wirklich verstehen tun wir das nicht?!?

Zwischenfazit 3: Die Art und Weise wie die Bambusfaserproduktion aufgebaut wird (Entwicklung und Bau durch eigentlich ein Konkurrenzunternehmen, Ausweis der Kosten als “kurzfristiges finanzielles Investment”) ist zumindest ungewöhnlich. Es ist nicht klar, wieviel tatsächlich investiert werden muss.

Ein letzter Punkt: Im Q1 Bericht wird noch empfohlen, sich durch Lesen des Lenzing Ag Geschäftsbericht weiterzubilden, dem weltweiten Marktführer in der Viskose Herstellung.

For investors wishing to learn more about the market environment for viscose, which is a product produced out of cellulose fibre, the web-site of Lenzing AG, a leading producer of these materials and a listed company on the Vienna stock exchange, is a good starting point.

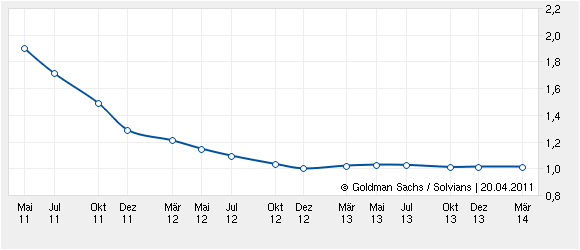

Was bei Lenzing am ersten auffällt ist die Tatsache, dass die Margen beim Weltmarktführer nur halb so hoch sind wie die geplanten Margen bei Asian Bamboo.

Fazit: Die Zahlen von Asian Bamboo bleiben sehr schwierig zu durchschauen, da man nicht genau weiss wie die Vorperioden adjustiert worden sind. Und es ist eine Menge adjustiert worden! Es verschwinden Geschäftsbereiche (Papier) ohne wirkliche Erklärung und der Aufbau des Bambusfasergeschäftes durch den Kooperationspartner erscheint zumindest ungewöhnlich.

P.S. Unsere Frageliste wurde übrigens trotz mehrfachen Nachfragens nicht beantwortet