Muddy Waters zu “Sino Forest” – Parallelen und Unterschiede zu Asian Bamboo

Die US Shortseller Boutique “Muddy Waters” kam gestern mit einer niederschmetternden Analyse zu Sino Forest raus. An der Heimtabörse in Kanada ist der Titel mittlerweile vom Handel ausgesetzt, in USA wird weiter gehandelt, der Kurs ist von gut 20 USD in 2 Tagen auf 4,50 USD gefallen.

Dies ist ja schon der zweite China Wald Plantagenwert den es “zerbröselt” hat, über China Forestry hatten wir ja schon mal kurz berichtet.

Zurück zum Muddy Waters Report. Das Geschäftsmodell von Sino Forest sieht im Prinzip vor, Ernterechte für Waldgebiete zu kaufen und die Stämme mit hohen Margen (55%) weiterzuverkaufen. Lt. dem Muddy Waters Bericht ist aber ein Großteil dieser Transaktionen mehr oder weniger fiktiv.

Sino Forest selber war zum Erscheinen des Reports gestern eine USD 4 MRd. Market Cap Firma, also kein kleiner Fisch sondern ein ziemlicher Brummer.

WP Gesellschaft ist mit Ernst & Young eine der Top 4 gloablen WP Firmen, größter Investor mit 14% Anteil ist Hedgefonds Legende John Paulson und um den ganzen einen perfekten Anschein von Legalität zu geben, hat man die Waldbestände sogar von einer renomierten externen Gesllschaft, Jaakko Pöyry bewerten lassen.

Bevor wir nun zu den Parallenen bzw. Unterschiede zu Asian Bamboo kommen, eine wichtige Anmerkung: Wir haben keinerlei Hinweise o.ä., dass es bei Asian Bamboo irgendwelche Manipulationen in der Art gibt, die Muddy Waters bei Sino Forest glaubt gefunden zu haben, wir beziehen uns nur auf tatsächlich veröffentlichte Zahlen und Berichte.

Kommen wir nun zu den Parallelen mit Asian Bamboo.

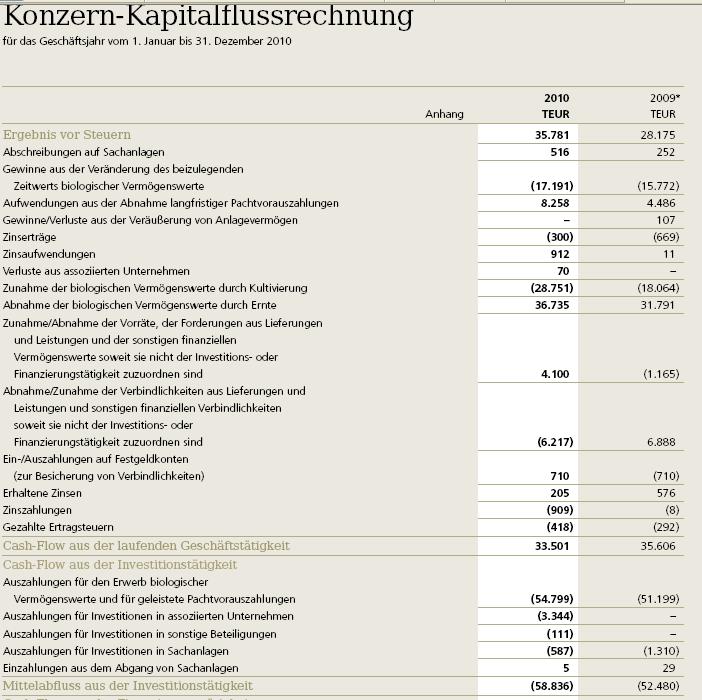

Parallele Nummer 1: Wachstum durch ständigen auf von Plantagen bei konstant negativem free Cashflow

Schaut man sich bei Sino die Homepage an, sehen die Grafiken relativ ähnlich aus wie bei Asian Bamboo, z.B. hier oder auf Seite 4 dieser Präsentation. Auc h bei Sino wurden ständig Flächen dazu gepachtet (Kaufen geht ja in China nicht) was entsprechende Kapitalbedarf produziert hat.

Damit kommen wir aber auch zu Unterschied Nummer 1: Sino hat seine Waldgebiete ständig hin und her gehandelt. Anbei ein Zitat aus dem MW Report

Certainly such dynamic trading complicates inspection and verification activities as it is tantamount to a giant shell game. With a maximum of only 53% of existing 2008 forest being carried over into 2009,57 it is easy to disclaim any specific accusation of lack of forest rights ownership in any given plot or region.

Immerhin scheint das ja bei Asian Bamboo nicht der Fall zu sein, zumindest kann ich mich an keine Verkäufe von Plantagen erinnern, allerdings gibt es auch kein externes Bewertungsgutachten der Bambusbestände.

Aus der schon genannten Präsentation ergibt sich eine weitere Parallele: Sowohl bei Sino wie auch Asian Bamboo ist die Hautrechtfertigung des “Erfolges” der Staatliche Plan zur “Profesionalisierung” der Landwirtschaft.

Auch bei Asian Bamboo wird ja immer der Erfolg mit der Nähe zu den Staatlichen Programmen gerechtfertigt. Dem sogenanannten “Guanxi” haben wir ja schon 2 Beiträge gewidmet (hier und hier), wobei sich bislang diese vermeintlichen “Moats” aber immer (siehe angebliches Monopol bei CCME) in heisse (Chinesische) Luft aufgelöst haben.

Eine weitere Parallele sind die im MW Report angemerkten “undurchsichtigen” Deals mit Joint Ventures. Auch bei Asian Bamboo hatten wir ja angemerkt, dass in Q1 2011 plötzlich der Umsatz aus dem Sperholzplatten JV “verschwunden” ist und auch der Bau der Faseranlage durch ein “befreundetes” Unternehmen wäre nach westlichen Maßstäben zumindest ungewöhnlich.

Am Schluß vom MW reprot wird die Situation von Sino gut zusammengefasst:

TRE raises cash from the financial markets, purportedly buys forestry assets, which are then valued at a significantly higher level by Poyry (which takes TRE’s word on the size and scope of the acquisition at face value), leading to a higher reported net asset value which acts as the support or collateral for an even larger capital raise.

und:

TRE has never returned any capital to shareholders despite so many financings. Because of the nature of the company, TRE must continue to spend in order to survive. Without an acquisition pipeline, TRE cannot justify raising capital from new investors. Without new investors, it cannot repay old investors, and would fall apart.

Das dürfte eigentlich der “springende Punkt” sein. Auch Asian Bamboo ist auf den Kauf weiterer Plantagen angewiesen um das versprochene Wachstum liefern zu können. Ohne externes Kapital dürfte das allerdings nur schwer oder langsamer zu machen sein als geplant. Bei langsameren Wachstum sinkt der Aktienkurs und man kann weniger Kapital auftreiben usw. und so fort.

Fazit: Der Fall Sino Forest zeigt, dass selbst ein Top 4 Wirtschaftsprüfer, die Beteiligung eines legendären Hedgefondsmanagers, erfahren Nicht Chinesen im AR und eine eine unabhängige Bewertungsfirma keine Garantie für eine solides Wirtschaften einer Chinesischen Firma sind. Asian Bamboo muss um solche Zweifel zu zerstreuen viel transaparenter werden um zukünftig noch neues Kapital zu bekommen. Nur Charts mit Wachstum der Plantagenflächen zu zeigen, wird nach diesem Fall nicht mehr reichen.

Edit: Es gibt mittlerweile schon eine offizielle Reaktion von Sino Forest, u.a. hier bei FT Alphaville. Ausser dem Vorwurf, dass es sich bei Muddy Waters um einen bösen Short Seller handelt und dass man das Holz angeblich “stehend” verkauft gibt es aber nichts substantiell Neues.